不動産を譲渡した時の税金

不動産は取得・保有・譲渡のタイミングで税金がかかります。

ここでは、譲渡した時にかかる税金についてまとめていきます。

不動産を譲渡した時の税金

土地や建物を譲渡(売却)して収入を得たときは、譲渡所得として所得税がかかります。

この場合の譲渡所得は分離課税になります。

| 計算方法 | 譲渡した年の1月1日時点の所有期間が5年以内 [分離短期譲渡所得] |

総収入金額ー(取得費+譲渡費用) |

|---|---|---|

| 譲渡した年の1月1日時点の所有期間が5年超 [分離長期譲渡所得] |

総収入金額ー(取得費+譲渡費用) | |

| 課税方法 | [分離短期譲渡所得] | 申告分離税 税率[39.63%(所得税30%・復興特別所得税0.63%・住民税9%)] |

| [分離長期譲渡所得] | 申告分離税 税率[20.315%(所得税15%・復興特別所得税0.315%・住民税5%)] |

居住用財産の譲渡の特例

- 譲渡益が生じた場合の特例

- 居住用財産の3,000万円の特別控除

- 居住用財産の軽減税率の特例

- 特定居住用財産の買換えの特例

- 被相続人の居住用財産(空き家)に係る譲渡所得の特別控除の特例

- 譲渡損が生じた場合

- 居住用財産を買い換えた場合の譲渡損失の損益通算および繰越控除の特例

- 特定居住用財産の譲渡損失の損益通算および繰越控除の特例

居住用財産の3,000万円の特別控除

居住用の財産を譲渡した場合、課税譲渡所得金額から3,000万円が控除されます。

- 適用条件

- 居住用財産であること

- 譲渡の相手が配偶者や直系血族・同族会社など特別な関係がないこと

- 前年、前々年に、この特例を受けていないこと・・・3年に一度しか適用できない

- 譲渡した居住用財産の所有期間が長期でも短期でも利用可能

- 控除ごの課税譲渡所得が0円となる場合も確定申告が必要

- 「特定居住用財産の買換えの特例」とは併用できない

- 「居住用財産の軽減税率の特例」と併用できる

居住用財産の軽減税率の特例

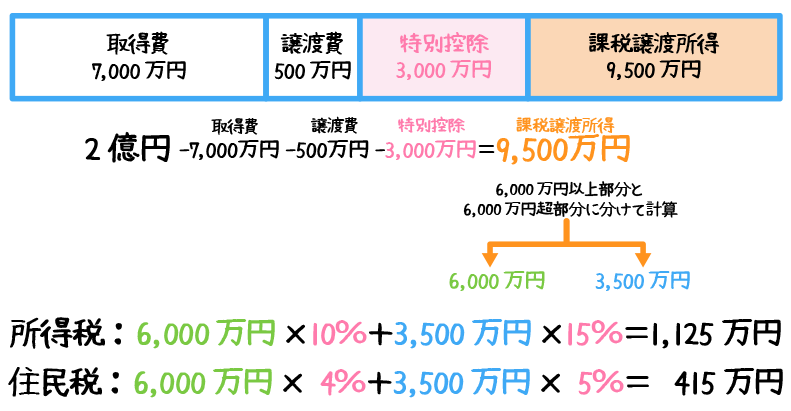

1月1日現在で所有期間10年超の居住用財産を譲渡した場合、下記のように軽減税率が適用されます。

| 課税譲渡所得金額が 6,000万円以下の部分 |

税率[14.21%(所得税10%・復興特別所得税0.21%・住民税4%)] |

|---|---|

| 課税譲渡所得金額が 6,000万円超の部分 |

税率[20.315%(所得税15%・復興特別所得税0.315%・住民税5%] |

- 適用条件

- 居住用財産であること

- 譲渡の相手が配偶者や直系血族・同族会社など特別な関係がないこと

- 前年、前々年に、この特例を受けていないこと・・・3年に一度しか適用できない

- 「居住用財産の3,000万円の特別控除」と併用できる

- 所有期間20年の居住用財産を譲渡

譲渡収入:2億円 取得費:7,000万円 譲渡費:500万円

*居住用財産の軽減率の適用要件は全て満たしているものとする(復興特別所得税は考慮しない) -

特定居住用財産の買換えの特例

譲渡した年の1月1日時点の所有期間が10年超で、居住期間が10年以上の居住用財産を譲渡金額が1億円以下で譲渡し、新たに床面積が50㎡以上の居住用財産を購入した(売った年の前年から3年以内)場合、譲渡益に対する税金を繰り延べる(次年度以降の課税対象にする)ことができます。

|

被相続人の居住用財産(空き家)に係る譲渡所得の特別控除の特例

被相続人の居住用財産を相続や遺贈によって取得したものがその居住用財産を耐震リフォームするか、解体して売却した場合、課税譲渡所得金額から3,000万円が控除されます。

- 適用条件

- 被相続人の居住用財産(昭和56年5月31日以前に建築された住宅に限る)でそれ以外に居住者がいなかったこと

- 相続があった日から3年経過した日が属する年の12月31日までの譲渡であること

- 平成31年12月31日までの譲渡であること

- 譲渡金額が1億円以下であること

- 「相続財産にかかる譲渡所得の課税の特例」と選択適用となる

居住用財産を買い換えた場合の譲渡損失の損益通算および繰越控除の特例

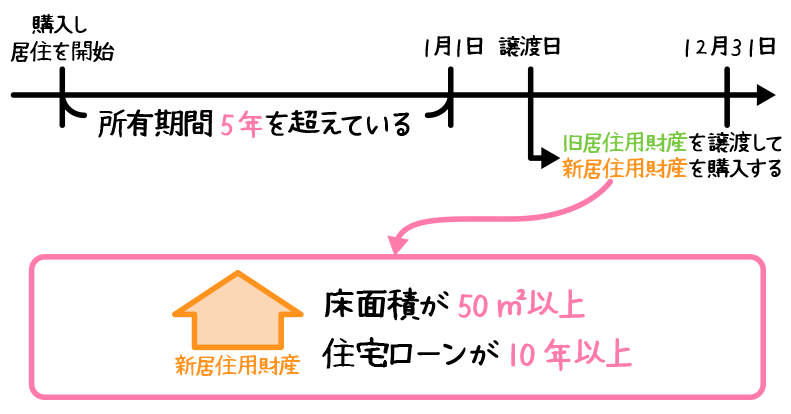

マイホームを買換えた場合に譲渡損失が生じたときの特例です。

譲渡した年の1月1日時点で所有期間が5年超の居住用財産を譲渡して、譲渡損失がでた場合

住宅ローン(10年超)を利用して新たな居住用財産(床面積50㎡以上)を購入した(買い換えた)とき、譲渡損失とその年のほかの所得とを損益通算できます。

翌年以降3年間にわたって、その譲渡損失をほかの所得から控除(繰越控除)することができます。

ただし、繰越控除を受ける年の合計所得金額が3,000万円以下でなければなりません。

|

- 所有期間8年の居住用財産を譲渡、新たに居住用財産を15年の住宅ローンを利用して購入

譲渡収入:3,000万円 取得費:4,900万円 譲渡費:200万円

給与所得:500万円でその他の所得はナシ - 譲渡損失:3,000万円ー(4,900万円+200万円)=△2,100万円

譲渡年:2,100万円ー500万円=1,600万円を繰り越し

繰り越し1年目:1,600万円ー500万円=1,100万円を繰り越し

繰り越し2年目:1,100万円ー500万円=600万円を繰り越し

繰り越し3年目:600万円ー500万円=100万円は切り捨て(繰り越せない)

特定居住用財産の譲渡損失の損益通算および繰越控除の特例

住宅ローンが残っているマイホームを売却して譲渡損失が生じたときの特例です。

譲渡した年の1月1日時点で所有期間が5年超、一定の住宅ローンがある等の居住用財産を譲渡して、譲渡損失が生じた場合

譲渡損失(住宅ローン残高ー譲渡価格を限度として)とその年のほかの所得とを損益通算できます。

翌年以降3年間にわたって、その譲渡損失をほかの所得から控除(繰越控除)することができます。

ただし、繰越控除を受ける年の合計所得金額が3,000万円以下でなければなりません。

|

- 【問題】「特定居住用財産の譲渡損失の損益通算及び繰越控除の特例」の適用を受けた場合、損益通算を行っても控除しきれなかった譲渡損失の金額について繰越控除が認められるのは、譲渡の年の翌年以後、最長で〇〇以内である。

3年・・・

5年・・・

10年・・・ - 【問題】個人が土地・建物を譲渡したことによる譲渡所得の金額の計算において、譲渡した土地・建物の取得費が不明である場合には、譲渡収入金額の〇〇相当額を取得費とすることができる。

5%・・・

10%・・・

15%・・・

取得に要した実額が何らかの理由によりわからない場合には、売却価格の5%相当額を概算取得費とすることが認められています - 【問題】「特定の居住用財産の買換えの場合の長期譲渡所得の課税の特例」の適用を受けるためには、譲渡資産の譲渡対価の額が〇〇以下でなければならない。

1億円・・・

1億2,000万円・・・

1億5,000万円・・・ - 【問題】「居住用財産を譲渡した場合の長期譲渡所得の課税の特例」(軽減税率の特例)の適用を受けることができる場合、その所得税額(復興特別所得税を含まない)は下記の表のとおり計算される。なお、他の所得や所得控除等は考慮しないものとする。

課税長期譲渡所得金額 所得税額(復興特別所得税を含まない) 6,000万円以下の場合 課税長期譲渡所得金額×① 6,000万円超の場合 (課税長期譲渡所得金額ー6,000万円)×②+600万円 ①5% ②10%・・・

①10% ②15%・・・

①15% ②20%・・・ - 【問題】「居住用財産を譲渡した場合の3,000万円の特別控除の特例」は、譲渡の年の前々年に同特例の適用を受けていた場合、適用を受けることができない。

・・・ - 【問題】居住用財産を譲渡し、譲渡所得の金額の計算上生じた損失について「特定居住用財産の譲渡損失の損益通算および繰越控除」の適用を受けるためには、〇〇ことが要件の1つとしてあげられる。

譲渡資産の所有期間が,譲渡した年の1月1日時点で3年超である・・・

譲渡契約の前日に譲渡資産に係る一定の住宅借入金等の残高がある・・・

適用を受けようとする年分の合計所得金額が1,000万円以下である・・・