不動産投資の分析方法と不動産投資利回り

不動産投資の分析方法

不動産投資を成功に導くためにまずは分析が必要です。

不動産投資の分析方法としては、DCF法というものがあります。

将来得られるであろう各年の純収益と投資終了後の売却価格を期待する利回りで割り戻した現在価値の総和で投資の判断をします。

| 投資期間 | 1年目 | 2年目 | 3年目 | 4年目 | 5年目 | 売却価格 |

|---|---|---|---|---|---|---|

| 純収益 | 100万円 | 100万円 | 100万円 | 100万円 | 100万円 | 1,700万円 |

| 3%で割り戻し た現在価値 |

97.08 | 94.25 | 91.51 | 88.84 | 86.26 | 1,466.42 合計価格1,924.36万円 |

DCF法にはNPV法とIRR法があります。

- NPV法正味現在価値法

期待する利回りを前提として正味現在価値を求めて投資価格の妥当性を判断する方法

現在価値が投資額を上回れば投資有利となります。 - IRR法内部収益率法

対象不動産の合計価格を前提として利回りを求めて投資利回りの妥当性を判断する方法

収益率が期待利回りを上回れば投資有利となります。 - レバレッジ効果・・・投資利回りが借入金の金利を上回っているとき、借入金を利用することで自己資金に対する投資利回りをあげること

- 【問題】不動産投資の採算性(収益性)の評価において用いられる〇〇は、不動産投資から得られる純収益(キャッシュフロー)の現在価値の総和が、投資額と等しくなる場合の割引率のことである。

直接還元率・・・

減価償却率・・・

内部収益率・・・

投資分析に使用される内部収益率(IRR)とは、「投資から得られる純利益の現在価値の総和」と「投資額の現在価値の総和」が等しくなる割引率のことですある時点のお金の価値を現在の価値に変換する際に使用するもので、この値が大きいほど有利な投資と判断されます - 【問題】不動産投資において、投資対象となる不動産の利回りよりも低い金利の借入金を資金調達に組み入れると、レバレッジ効果によって、自己資金に対する投資利回りを〇〇させる効果がある。

下落・・・

均衡・・・

上昇・・・

不動産投資利回り

不動産投資を行うときに採算性を評価する手法があります。

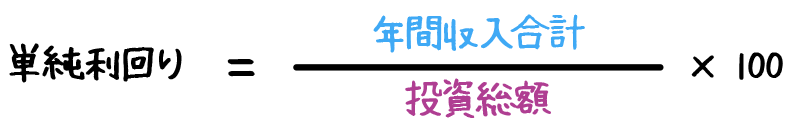

| 単純利回り(表面利回り) |

|---|

| 諸経費を考慮せず計算。計算は簡単だが、正確性に欠ける |

|

| NOI利回り(純利回り、実質利回り) |

| 諸経費を考慮して計算。単純利回りに比べて正確性が高い |

|

- 【問題】不動産投資の採算性を示す指標の1つである〇〇は、年間賃料収入を投資額で除して算出する。

単純利回り・・・

ネット利回り・・・

内部収益率・・・ - 【問題】不動産投資の採算性の評価に用いられる純利回り(NOI利回り)は、純収益を〇〇で除して算出する。

年間実質費用・・・

投資総額・・・

年間収入の合計額・・・ - 【問題】投資総額2億円の賃貸用不動産の年間収入の合計額が2,000万円、年間費用の合計額が400万円である場合、この投資の純利回り(NOI利回り)は、〇〇である。

2%・・・

8%・・・

10%・・・ - 【問題】投資総額8,000万円の賃貸用不動産の年間収入の合計額が500万円、年間費用の合計額が300万円であった場合、この投資の純利回り(NOI利回り)は、〇〇である。

2.50%・・・

6.25%・・・

10.00%・・・